La sécurité financière est un objectif important pour la plupart des individus. Ce besoin est accentué actuellement par plusieurs facteurs comme les crises ou l’incertitude que créent les débats sur le régime des retraites.

La sécurité financière est un objectif important pour la plupart des individus. Ce besoin est accentué actuellement par plusieurs facteurs comme les crises ou l’incertitude que créent les débats sur le régime des retraites.

La bourse peut apparaître dans ce contexte comme une solution avantageuse à bien des égards ; notamment, si elle est comparée aux solutions classiques comme les comptes épargnes vers lesquels la majorité des ménages se tournent habituellement. Les taux faibles auxquels ils sont rémunérés sont souvent complètement annulés par le taux d’inflation (en quelque sorte l’augmentation des prix des biens et services).

Ainsi, un compte d’épargne (à l’exemple du livret A en France) n’arrive pas toujours à augmenter votre pouvoir d’achat ; il peut même arriver que la valeur réelle de votre épargne diminue.

Même si cela comporte des risques comme tout investissement, investir en bourse c’est se donner les chances d’accroître ses revenus et son patrimoine. Les marchés financiers offrent une variété de produits pour vos placements, avec des niveaux de rendements intéressants.

Avec une bonne gestion de votre capital, vous pouvez bénéficier d’alléchants revenus supplémentaires, voire gagner votre indépendance financière. Contrairement à l’opinion générale, la bourse a connu une vraie démocratisation au fil des années.

Qu’est-ce que la bourse et comment y gagne-t-on de l’argent ?

La bourse est en fait un marché sur lequel s’échangent des titres financiers (actions, obligations, etc.). Comme sur tout marché, l’on y retrouve des acteurs qui veulent vendre des titres et d’autres qui veulent les acheter. Les transactions se font selon un processus proche des ventes aux enchères. Ces titres appartiennent généralement à des entreprises (ou des États dans le cas des obligations), et sont pour les essentiels des actions. Ce sont dans ces entreprises que vous pourrez investir en plaçant votre patrimoine en bourse.

En acquérant une action, vous devenez propriétaire d’une part de l’entreprise émettrice de ces actions (vous achetez ses actions qu’elle met en vente). Celle-ci va utiliser l’argent des investisseurs comme source de financement. La bourse permet donc d’acquérir, mais aussi de vendre des titres financiers à d’autres particuliers ou à des institutions financières qui opèrent sur le même marché.

Ce processus d’achat et de vente vous permet de gagner de l’argent, un peu comme dans une activité commerciale en général. Prenons le cas d’une entreprise connue dans le monde entier pour ses prouesses technologiques, Apple. Le graphique ci-dessous représente l’évolution complète du cours de son action au 19 juin 2020. Vous observez naturellement que la courbe est croissante, elle évolue.

Ainsi l’action Apple valait 12,62 dollars le 23 janvier 2009 et vaut environ 350 dollars en mi-juin 2020. Si vous aviez acheté seulement 10 actions d’Apple en début 2009 à environ 126 dollars, votre investissement vaudrait actuellement 3500 dollars.

Il faut cependant noter que le cours d’une action peut évoluer à la hausse comme à la baisse. C’est d’ailleurs le cas pour Apple : entre septembre 2012 et avril 2013. Son action a perdu près du tiers de sa valeur.

La Bourse est un placement sur le long terme, mais pas que ...

On parle souvent de la bourse sur le long terme, par exemple dans le cadre d'une assurance vie, quand votre banquier vous propose un produit action à intégrer dans votre assurance vie, on parle de 5-7 ans d'investissement. La Bourse est également connue pour ses traders, qui eux pratiquent le très court terme en achetant des milliers d'actions et en les revendant 10 secondes plus tard.

On parle souvent de la bourse sur le long terme, par exemple dans le cadre d'une assurance vie, quand votre banquier vous propose un produit action à intégrer dans votre assurance vie, on parle de 5-7 ans d'investissement. La Bourse est également connue pour ses traders, qui eux pratiquent le très court terme en achetant des milliers d'actions et en les revendant 10 secondes plus tard.

Il y a un juste milieu que nous conseillons pour les débutants, n'essayez pas de reproduire les techniques des traders professionnels, mais vous n'êtes également pas obligé de penser sur 7 ans pour gagner en bourse. Tentez de vous constituer un portefeuille diversifié avec des actions, des matières premières, des indices etc. Vous pouvez faire tout cela grâce aux CFD. Pensez à lire notre article sur le Trading des CFD qui vous donnera toutes les infos nécessaires sur ces produits dérivés.

L’organisation du marché boursier

Pour introduire ses actions sur le marché boursier pour la première fois, une entreprise effectue ce que l’on appelle une introduction en bourse. Elle offre ses actions à un prix d’introduction à des investisseurs actionnaires. Ce sont eux qui vont donc démarrer le processus d’achat-vente en se séparant éventuellement de leurs actions, en les cédant à un acheteur.

Ce marché est régulé par des organisateurs de marchés boursiers. Il s’agit de plateformes informatisées qui gèrent de façon automatisée les transactions sur une bourse donnée. Les entreprises qui veulent se faire introduire en bourse (ainsi que les investisseurs) passent par ces sociétés.

En Europe, c’est EuroNext qui est le plus grand organisateur de marchés boursiers, opérant sur plusieurs places boursières comme Paris, Amsterdam ou Bruxelles. L’on peut aussi citer la Deutsche Börse, qui gère la bourse de Francfort.

Les ordres d’achat et de vente de titres financiers passés à la bourse ne sont pas communiqués directement par les investisseurs. Ceux-ci passent généralement par des courtiers. Le courtier est cet intermédiaire entre l’investisseur et la bourse. Grâce à Internet, les courtiers permettent d’échanger des actions en bourse sur leurs sites ou leurs applications.

Ainsi, vous pouvez passer un ordre d’achat d’actions par exemple, en indiquant l’entreprise ciblée, le nombre d’actions à acquérir, et le prix d’achat de chacune de ces actions. Le courtier se charge d’exécuter votre ordre ; concrètement, il se charge de transmettre votre ordre à la bourse. L’achat ne sera réellement réalisé que si certaines conditions sont remplies sur le marché financier (par exemple, il faut qu’il y ait un ou plusieurs vendeurs de ces actions, que votre prix d’achat corresponde au prix de vente proposé par ces vendeurs, etc.).

Par son expertise, le courtier joue aussi le rôle de conseiller. Par exemple, les actions ne sont pas les seuls titres échangés en bourse. Il existe plusieurs autres produits plus ou moins complexes. Le courtier peut vous aider à choisir les titres dans lesquels investir.

Les éléments qui influent sur la Bourse

Pourquoi la bourse varie chaque seconde ? Quels sont les éléments qui influencent les traders à acheter/vendre une action ou un indice ? Nous vous avons réalisé un petit récapitulatif qui vous donnera les principaux éléments qui influent sur la bourse :

-

Les Résultats des Entreprises

Bien évidemment le but numéro 1 en bourse est d'investir dans des sociétés qui vont générer des bénéfices. Il va de soit que les résultats des sociétés influent sur la bourse.

Si les résultats de plusieurs entreprises sont moins bons qu'anticipés par les analystes, ce n'est pas un bon signe pour le futur proche. Accompagnés des résultats, les entreprises donnent également des chiffres sur leur prévision de croissance, très important également.

-

La croissance, le chômage ...

La croissance des PIB, le chômage, le suivi des dettes etc. En économie cela se nomme la macro-économie. Avec ces chiffres qui sortent régulièrement, on peut avoir une idée de l'état de l'économie mondiale dans les futurs mois. Vous pouvez vous renseigner sur ces chiffres et les obtenir dès qu'ils sortent grâce à un calendrier économique.

-

La Géopolitique

La géopolitique est très important, en cas de guerre ou de conflit économique entre 2 pays ou autres cela peut créer un vrai tremblement de terre financier. Malheureusement ce paramètre est impossible à prévoir. Il faut vivre avec le risque.

-

L'analyse Technique/graphique

C'est un paramètre à prendre en compte "quand tout est normal". Les graphiques d'une action, d'un indice ou d'un autre produit financier donne de nombreuses informations. Par exemple, les résistances, les gaps (voir lexique) ou autres. De nombreux traders se fient uniquement aux graphiques. L'apprentissage est long car c'est un domaine assez complexe.

-

Autres Facteurs

Des facteurs peuvent également avoir une influence importante sur les marchés financiers : Attentats, Epidémie, Catastrophes naturelles, Flash Krach ainsi que la politique monétaire des différents continents.

Investir en bourse : les subtilités de la réussite

Les compétences techniques et l’expérience ne sont pas des garanties de rentabilité

Même avec de l’expérience sur les marchés financiers, le succès en bourse n’est jamais garanti. Certains investisseurs qui opèrent depuis de longues années sur le marché ont des performances plus faibles que de nouveaux entrants.

Le classement des fonds de placement les plus performants en 2019 illustre bien cette réalité. Le norvégien DNB Asset management et le britannique Polar Capital occupent les premières places. Pourtant, ils n’ont été créés respectivement qu’en 1988 et en 2000. Franklin Templeton, société américaine qui occupe la 3e place du classement, est pourtant bien plus ancienne, créée en 1947.

Ce sont les compétences comportementales comme l’approche, les capacités d’adaptation ou encore la confiance, qui permettent à un investisseur sur le moyen terme de dégager une réelle rentabilité en bourse. La connaissance des techniques de placement est accessible, mais leur mise en pratique efficace est l’atout rare qui détermine le succès des investisseurs sur le marché financier.

La capacité à mettre en place et tenir un plan d’investissement

Pour piloter un patrimoine dans un marché financier donné, un investisseur, particulier ou institutionnel, met en place un plan d’investissement. Il définit plusieurs paramètres comme les titres de son portefeuille et leur répartition, ou encore des niveaux de rentabilité à atteindre en fonction des hypothèses formulées sur l’évolution du marché.

Seulement, l’environnement économique est par définition imprévisible. Des informations nouvelles ou certains faits peuvent challenger le plan initial de l’investisseur. La capacité à lire et analyser ces informations (de sorte à discerner leur pertinence) et à mettre éventuellement à jour son plan d’investissement est capitale. Une erreur récurrente commise par les investisseurs en bourse est d’intégrer des informations ou recommandations externes. Un investisseur va par exemple céder une position de façon précipitée, à cause d’un avis d’un analyste qui anticipe une évolution à la baisse du marché.

Il est certain que des analystes peuvent avoir des avis pertinents qui orientent votre comportement en bourse. Mais lorsque vous avez défini votre plan, il ne faut pas vous laisser facilement influencer ; il ne faut pas le modifier sur des avis externes. Les pertes que les investisseurs (surtout particuliers) enregistrent en bourse sont essentiellement dues au manque de discipline, et au non-respect de leurs stratégies d’investissement.

Les avantages de l’investissement en Bourse

Un monde accessible

Débuter en bourse est devenu très aisé. Avec Internet, non seulement vous pouvez accéder à des dizaines de courtiers en ligne, mais plus encore, les solutions que ceux-ci offrent pour vous aider dans vos placements sont de plus en plus simples et sophistiquées. Les contraintes de capital pour créer un compte chez un courtier en ligne sont faibles. Quelques dizaines d’euros suffisent !

La création d’un compte bancaire nécessite souvent un nombre minimal de pièces à réunir. Avec la bourse, c’est plus facile : en quelques clics, vous remplissez un formulaire d’ouverture de compte chez un courtier en ligne. Et vous pouvez communiquer par mail tout document d’identification nécessaire. Après validation de vos documents, vous pouvez commencer à négocier.

Un moyen de contenir l’inflation

L’inflation désigne une hausse durable du prix des biens et services sur un marché. Même s’il s’agit en général d’une variation de faible amplitude, ses effets se font toujours ressentir à moyen ou long terme. L’inflation affecte la valeur de votre patrimoine, car elle réduit votre pouvoir d’achat réel. Investir en bourse présente l’avantage de pouvoir protéger votre patrimoine contre cette inflation.

Historiquement, les livrets et produits d’épargne classiques sont les solutions les plus prisées (notamment en France) pour investir ou conserver son épargne. Seulement, la régulation de l’État s’impose en la matière ; et celle-ci, depuis des années, établit une tendance baissière sur les taux de rémunération de ces produits d’épargne.

Si l’on considère l’évolution du taux de rémunération du livret A, il est passé de 5 % en 1991, pour chuter graduellement et s’établir depuis février 2020 à 0,5 %. Ce niveau représente un plancher historique. Mais en réalité, ce qui est problématique c’est surtout le fait qu’il soit inférieur à l’inflation actuelle de 1 %. Cela signifie que l’argent que vous déposez dans votre livret actuellement perd de sa valeur. L’on peut dire que les prix augmentent de 1 % alors que vous gagnez 0,5 %, vous perdez ainsi 0,5 % de votre pouvoir d’achat.

Le CAC 40 est le principal indice boursier de la bourse de Paris. Il est adossé sur les 40 plus grandes entreprises cotées en bourse, et est un excellent indicateur global des performances des titres. Une analyse comparative avec le PEL (livret d’épargne populaire) sur 4 ans illustre bien l’avantage de rentabilité qu’offre la bourse : de janvier 2016 à janvier 2020, le CAC 40 est passé d’environ 4 200 points à 6 000 points, soit une évolution d’environ 40 %. Même s’il s’agit d’un indice synthétique, ceci permet de montrer la bonne évolution des gains potentiels sur un portefeuille d’actions sur la période, comparativement à un PEL plafonné à 2,5 %.

En plus des actions, d’autres titres négociés en bourse peuvent vous permettre de ne pas subir l’effet érodant de l’inflation sur votre épargne, voire même d’en tirer profit. En effet, les valeurs immobilières et les matières premières prennent de la valeur pendant les périodes d’inflation. Vous pouvez aussi investir dans les valeurs refuges telles que l’immobilier et l’or.

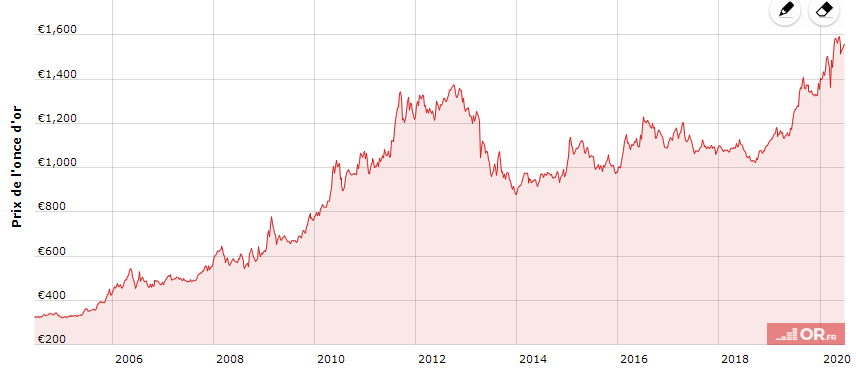

Le graphique suivant nous présente l’évolution du cours de l’or depuis 2006. L’on peut constater une évolution à la hausse depuis 2 ans, et une explosion du prix en 2020. Cette forte croissance est due à la crise du nouveau coronavirus. De juin 2018 à juin 2020, l’or a pris 50 % de valeur en plus. Investir dans de telles valeurs est donc une réelle source d’opportunités si vous voulez placer votre épargne en bourse.

Les produits dérivés tels que les CFD permettent d’investir dans l’or et les actions de la manière la plus simple.

Les risques liés à l’investissement en bourse

À quelques exceptions près, tout placement financier comporte des risques. C’est aussi le cas si vous choisissez d’investir en bourse. Le premier risque de l’investissement en bourse est la perte en capital. Cela arrive lorsque la valeur de cession (prix de vente) de vos titres est inférieure à leur valeur d’acquisition (prix d’achat). Par exemple, vous perdez 30 € par action si vous aviez acheté des titres à 80 € l’un et les revendez (par contrainte ou à partir de votre analyse de la situation) à 50 € l’un.

Les développements précédents vous ont présenté le potentiel important des marchés financiers en matière de rentabilité. Mais vous pouvez aussi investir sur un titre et voir sa valeur chuter, et perdre ainsi une partie de votre capital. Ainsi, la bourse est aussi un terrain risqué. Il faut donc y investir en étant conscient des possibilités de pertes. Elle ne correspond pas à tous les profils d’investisseurs.

Conclusion

Tout investisseur cherche à maximiser le profit de ses placements. Dans une période d’incertitude causée par la conjoncture économique et la perte d’attrait des solutions d’épargne classique, la bourse est une destination intéressante pour l’épargne des particuliers. Elle offre une variété de titres sur un marché devenu très accessible.

Les courtiers en ligne se multiplient, la création d’un compte est aisée, et il n’existe quasiment pas de plafond pour investir. Vous pouvez réaliser des gains tant dans la cession de vos titres qu’avec les dividendes versés par les entreprises. Seulement, n’oubliez pas que comme tout investissement, la bourse est risquée. Vous devez donc vous assurer qu’elle correspond à votre profil d’investisseur. Pour mettre toutes les chances de votre coté, lisez notre article comment devenir un trader à succès.

Bien choisir son courtier pour débuter

Il est très important de choisir un bon broker pour commencer à investir en Bourse. Si vous êtes débutant, nous vous conseillons de lire notre article sur la meilleure plateforme pour débuter.

Sur Actions-Boursieres.fr, nous avons essayé beaucoup de courtiers en ligne, et aujourd'hui nous pouvons vous en proposer 4 qui vous permettent d'acheter des CFD. Ces brokers sont réputés pour leur sérieux, vous pouvez même trader sans risques avec des fonds des virtuels car les brokers proposent un mode démo ! Visitez notre page sur les meilleurs sites de trading pour découvrir ces derniers.

- Plateforme de trading

- Trading Social

51% des comptes des investisseurs de détail perdent de l'argent lorsqu'ils tradent des CFD avec ce fournisseur. Vous ne perdrez jamais plus que le montant investi dans chaque position.

- 4000 Instruments

- Bureaux en France

80% des comptes des investisseurs de détail perdent de l'argent lorsqu'ils tradent des CFD avec ce fournisseur

- Plateforme complète

- CFD et Turbos

- Spreads bas

76% des comptes des investisseurs de détail perdent de l'argent lorsqu'ils tradent des CFD avec ce fournisseur

- Ergonomie

- Plus de 2200 actifs

79% des comptes des investisseurs de détail perdent de l'argent lorsqu'ils tradent des CFD avec ce fournisseur